一、产品分析

关键词“robot sweeper”。

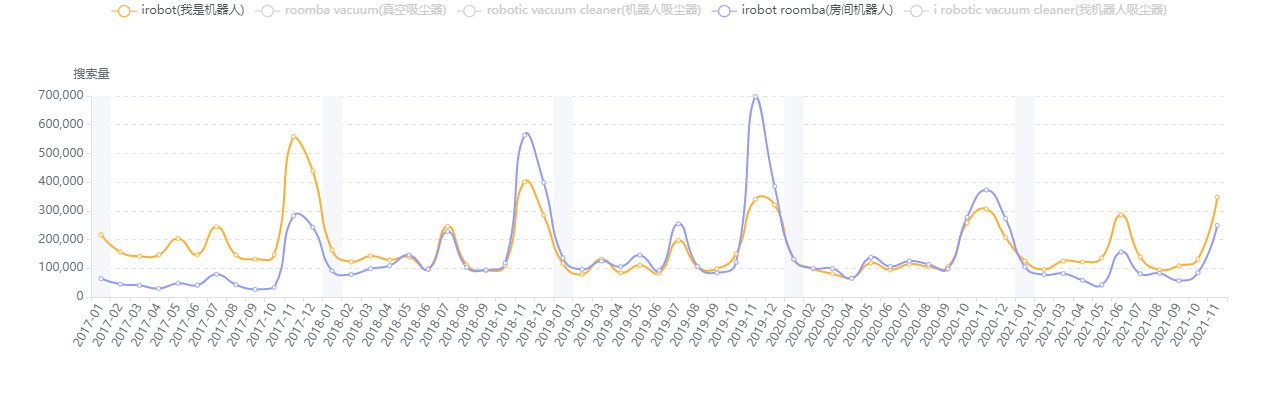

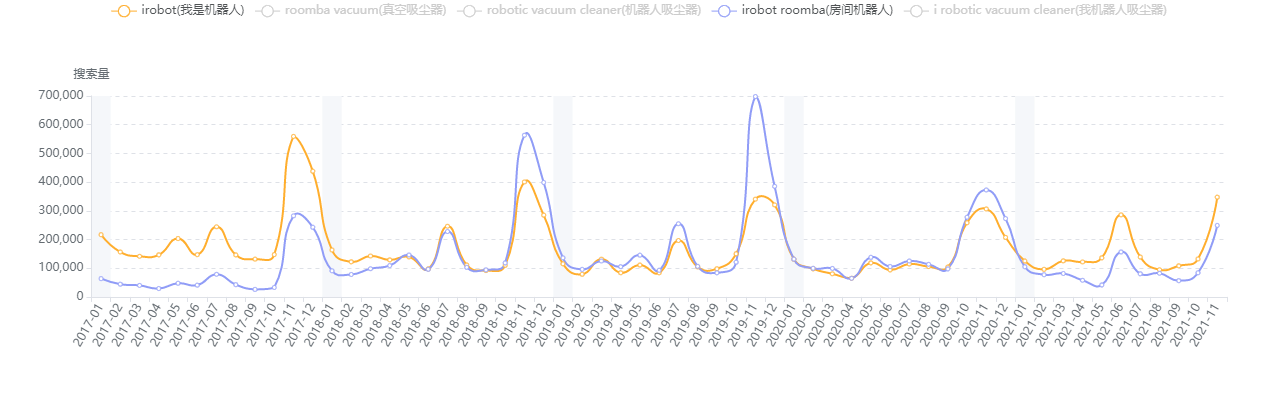

2017年以来相关关键词在Amazon的月搜索量如图所示:

由图可知,产品相关关键词波动明显,近两年有下降趋势。

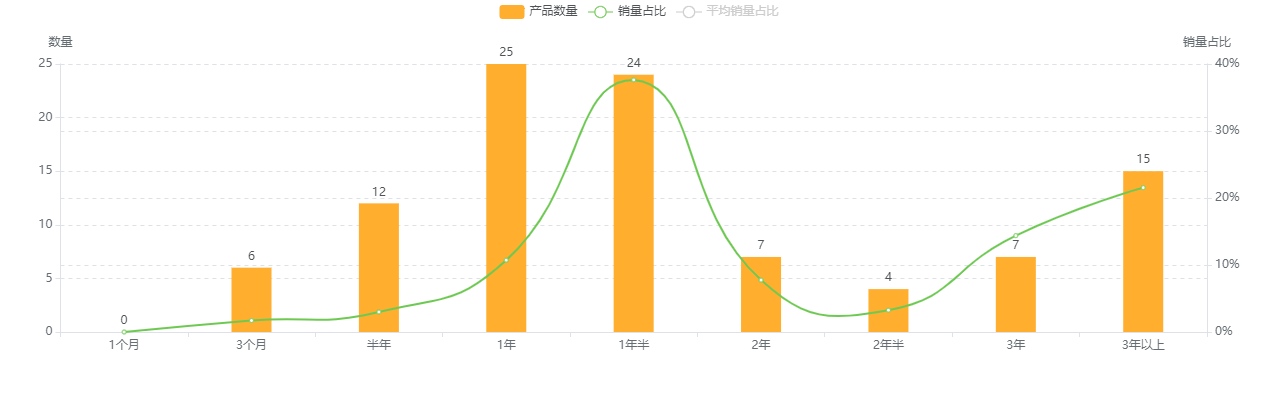

1.生命周期

上架时间分布图:

由图可知,该产品生命周期较短(平均上架天数1年3个月),产品更迭频率快。

在100款产品中,上架时间在3个月的有6款,半年的有12款,1年的有25款,一年半的有24款,2年的有7款,两年半的有4款,3年的有7款,三年以上的15款。其中近一年及一年半的总共有49款(销量105970,占比48.35%)。

2.季节性

产品需求趋势图:

由图可知,产品季节性明显。

产品的搜索量波动明显,以每年的11月份为需求高峰期。

二、产品市场竞争分析

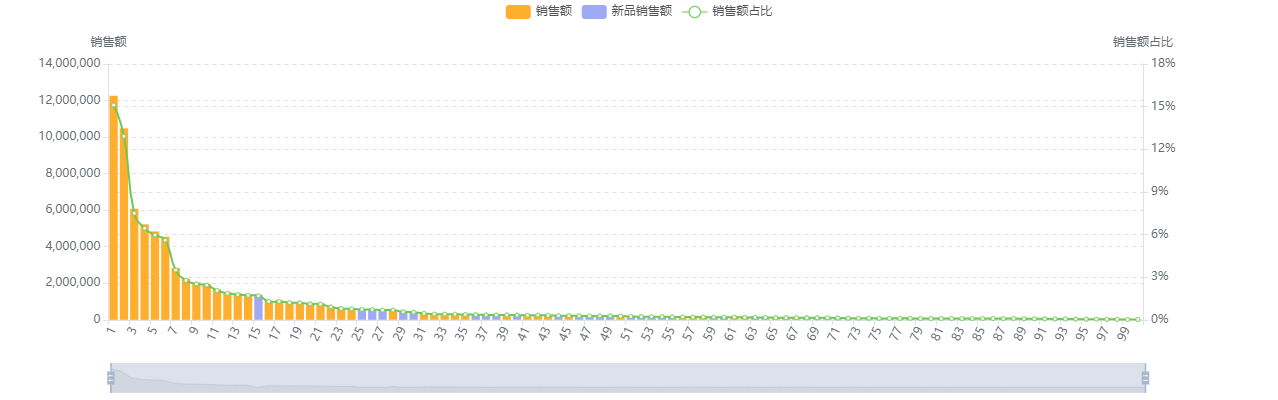

1. 整体市场体量分析

商品集中度销售额分布图:

由图可知,商品集中度并不是很高(49.8%)。

产品月均销量为2234,月均销售额为798808美元。

产品前100名月销售额均在15000美元以上。其中前50名月销售额在200000美元以上;前70名月销售额在100000美元以上;前90名月销售额在50000美元以上。

我们对比一下销售数据:销量第1名,月销量16867,月销售额12262140美元,销量占比7.70%,销售额占比15.12%;第10名,销量7901,销售额1975171美元,销量占比3.61%,销售额占比2.44%;第20名,销量2613,销售额911911美元,销量占比1.19%,销售额占比1.12%;第30名,销量2687,销售额429893美元,销量占比1.23%,销售额占比0.53%;第40名,销量668,销售额267193美元,销量占比0.30%,销售额占比0.33%;第50名,销量926,销售额212971美元,销量占比0.42%,销售额占比0.26%;第60名,销量1059,销售额148249美元,销量占比0.48%,销售额占比0.18%;销量第70名,月销量223,月销售额111275美元,销量占比0.10%,销售额占比0.14%;第80名,销量489,销售额76260美元,销量占比0.22%,销售额占比0.09%;第90名,销量634,销售额57054美元,销量占比0.29%,销售额占比0.07%;第100名,销量581,销售额16082美元,销量占比0.27%,销售额占比0.02%。

2. 新品占比分析

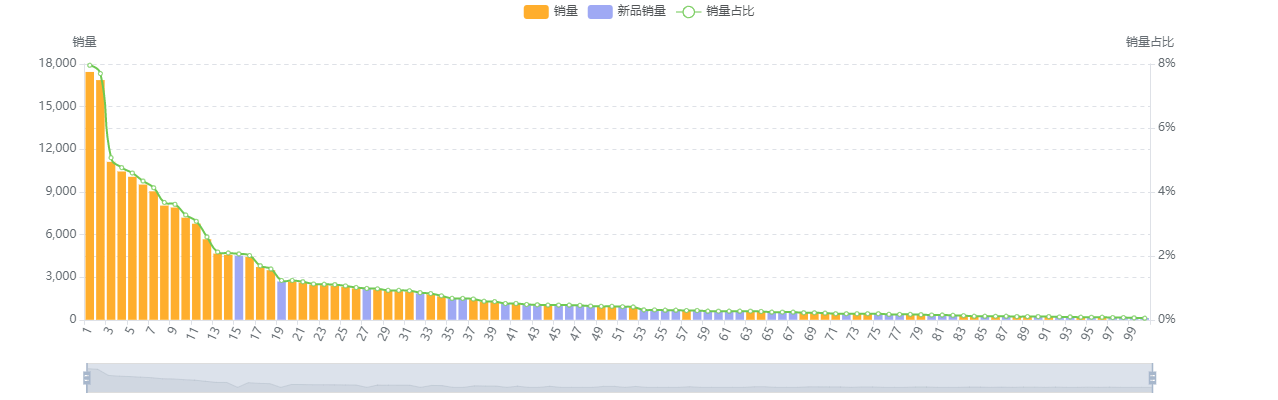

商品集中度----商品销量分布图:

销售额分布图:

由图可知,新品相对容易进入市场。

最近12个月有43款新品进入市场,占比43%,月均销量781,占比34.96%;月均销售额216288美元,占比27.08%。

3. 上架趋势分析

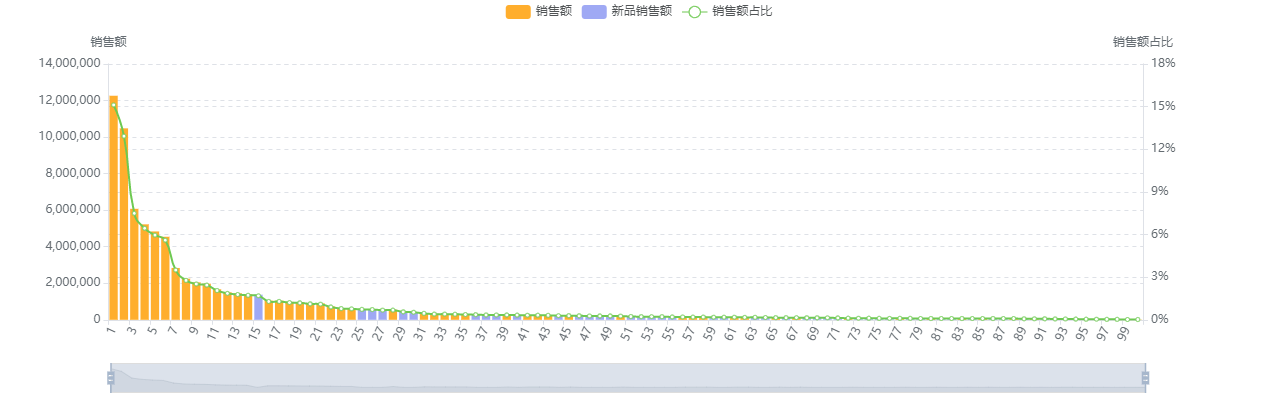

产品上架趋势分布图:

由图可知,产品近两年上架趋势明显增快。

2020年和2021年分别上架31款和43款。

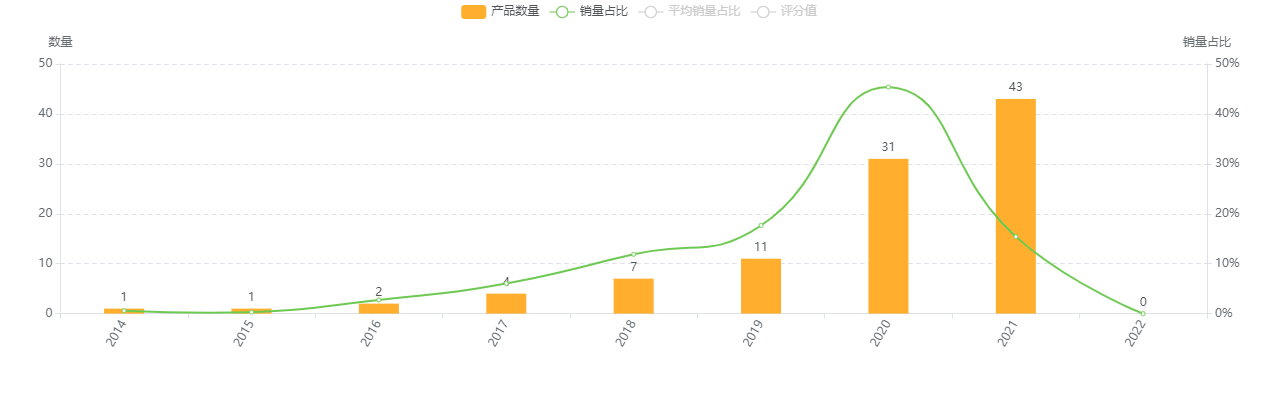

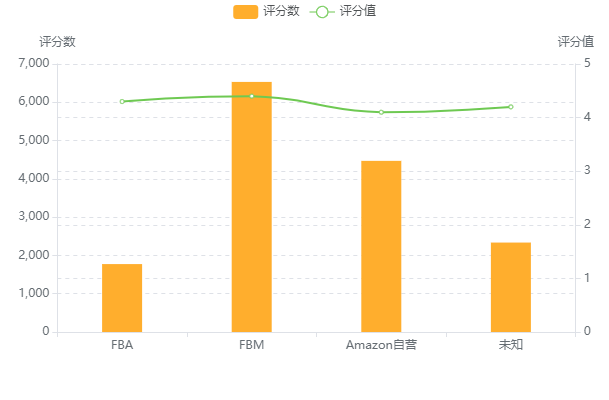

4. 产品整体质量分析

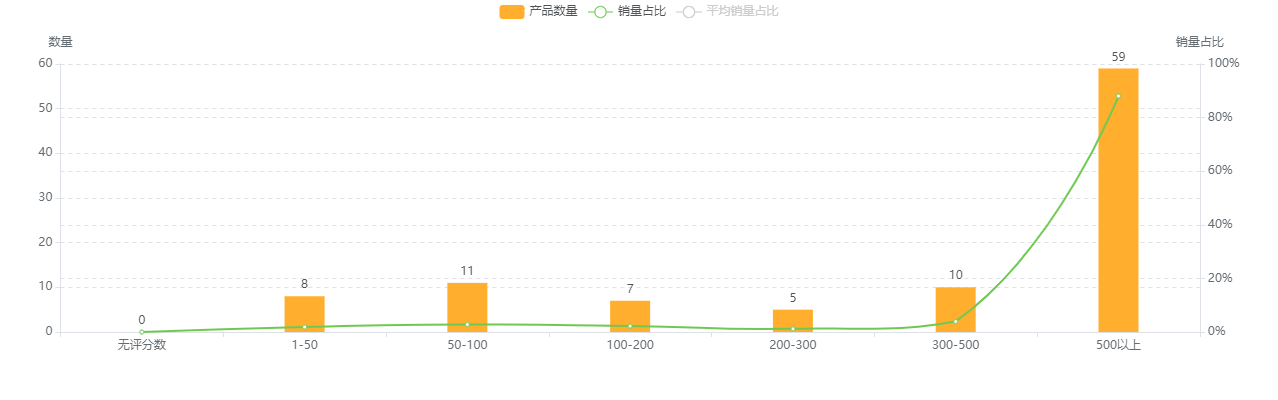

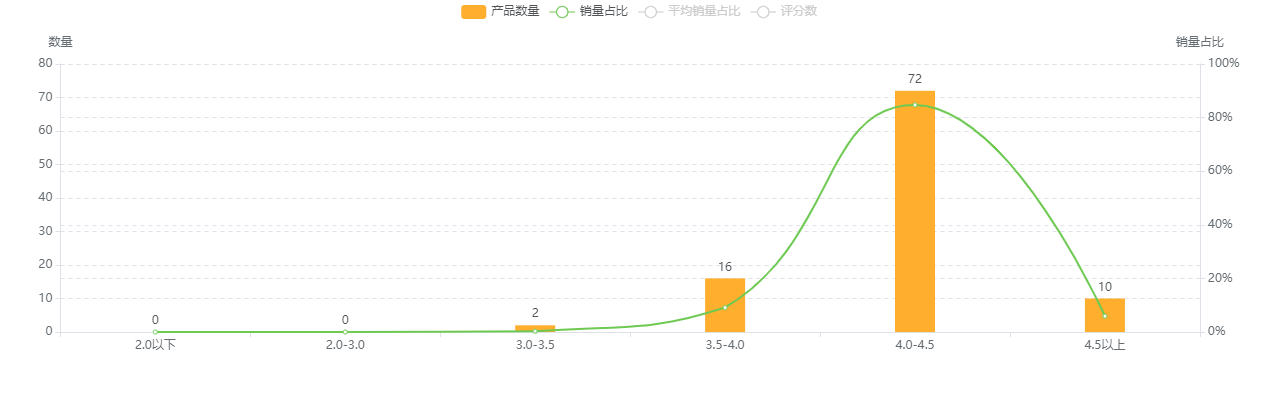

产品评分数分布图:

产品评分值分布图:

由图可知,产品整体评分数较多,评分值普遍较高,产品整体质量较好。

产品平均评分数为2610,平均评分值为4.3。

在100款产品中,评分数在500以上的有59款(月销量192965,占比88.05%),评分值在4.5分以上有10款(月销量12880,占比5.88%),72款产品评分值在4.0-4.5之间(销量185691,占比84.73%)。

5. 价格分析

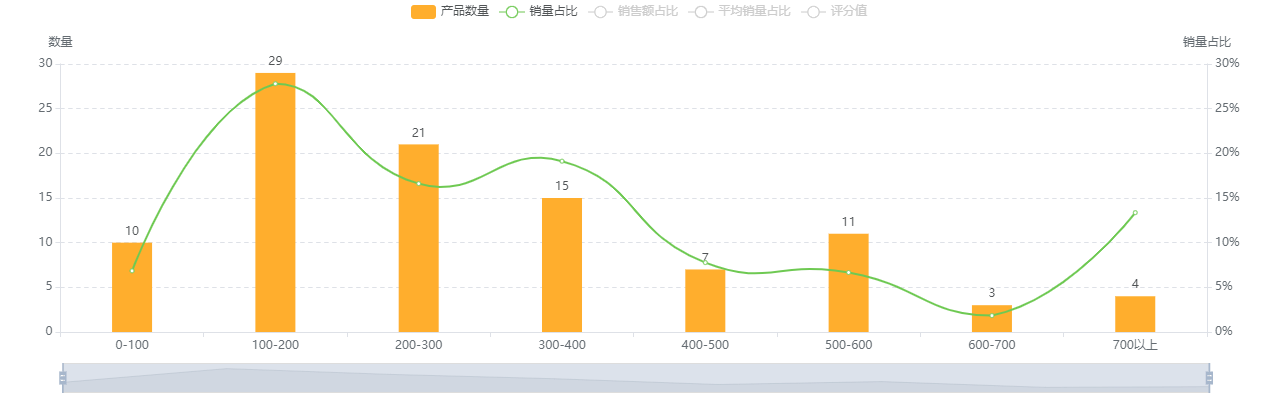

产品价格分析图:

由图可知,产品平均价格316.16美元,价格在100-400美元销量上占多数(65/100)。

其中,100-200美元产品29款(月销量60914,占比27.79%,销售额占比11.22%);200-300美元21款(月销量36395,占比16.61%,销售额占比11.70%);300-400美元15款(月销量41896,占比19.12%,销售额占比18.61%)。

值得注意的是价格在700美元以上的产品虽然只有4款,占比4%,但其销量为29289,占比13.36%,销售占比35.22%。

三、市场数据分析

1. 卖家性质分布

1.1卖家集中度分析:

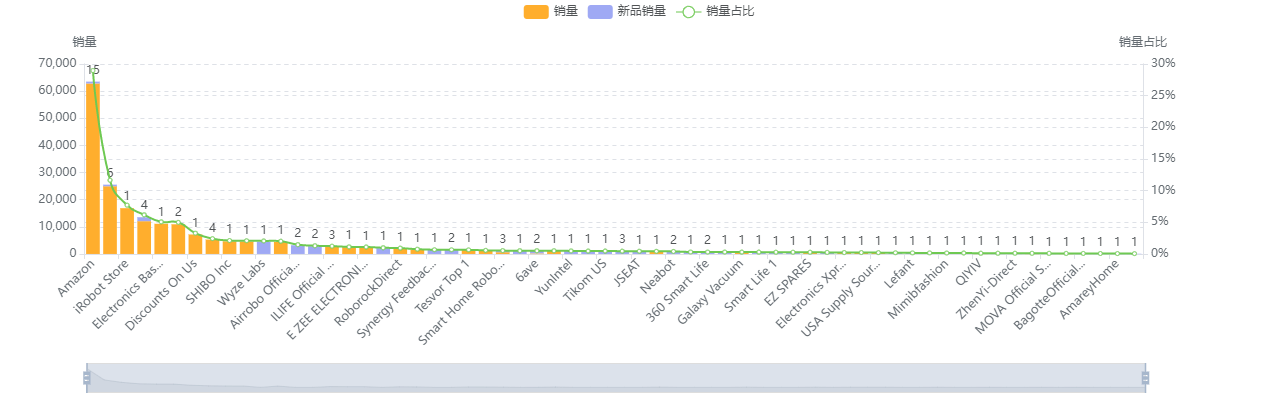

卖家销量分布图:

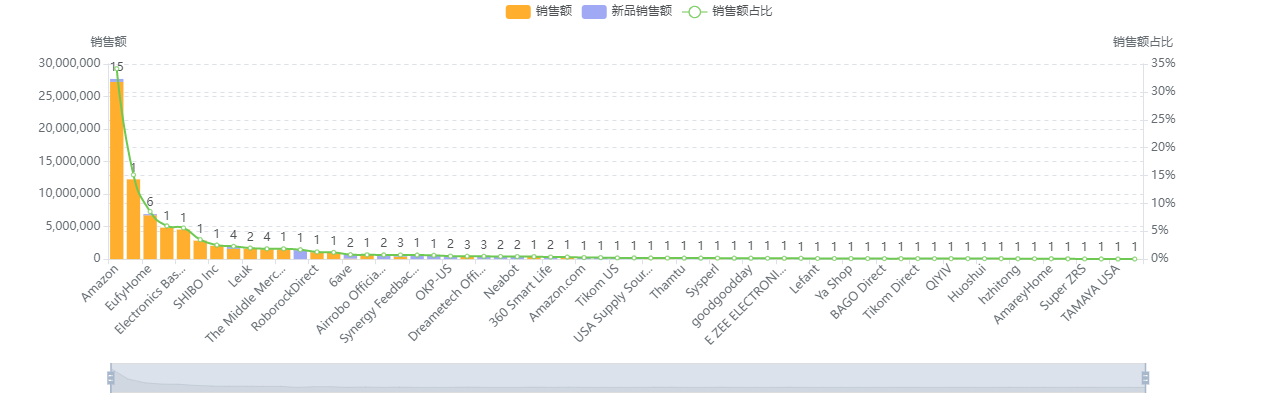

卖家销售额分布图:

由图可知,卖家集中度比较高(73.0%)。

75家卖家中,第1名的卖家为Amazon,销量和销售额数据明显占优(销量23502,占比28.97%,销售额27702148美元,占比34.16%);第10名卖家销量5296,占比2.42%,销售额1504707美元,占比1.86%。

1.2卖家类型分布:

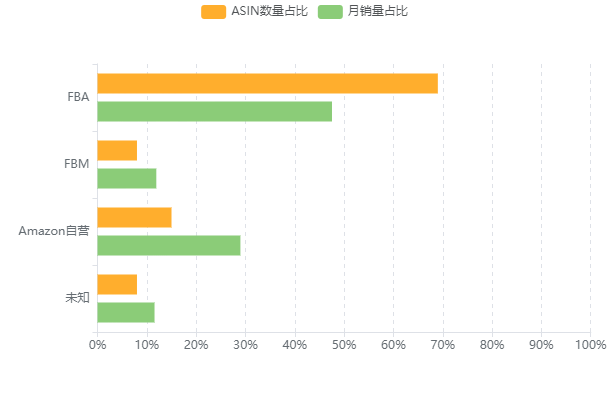

卖家类型分布图:

图1

图2

由图可知,该产品ASIN数量以FBA卖家为主。

其中FBA卖家ASIN占比达到69.00%,月销量占比47.54%;FBM卖家ASIN占比8.00%,月销量占比11.92%;Amazon自营ASIN占比15.00%,月销量占比28.97%;未知卖家ASIN和销量占比8.00%和11.56%。但在评分数和评分值上FBM卖家和Amazon自营明显占优。

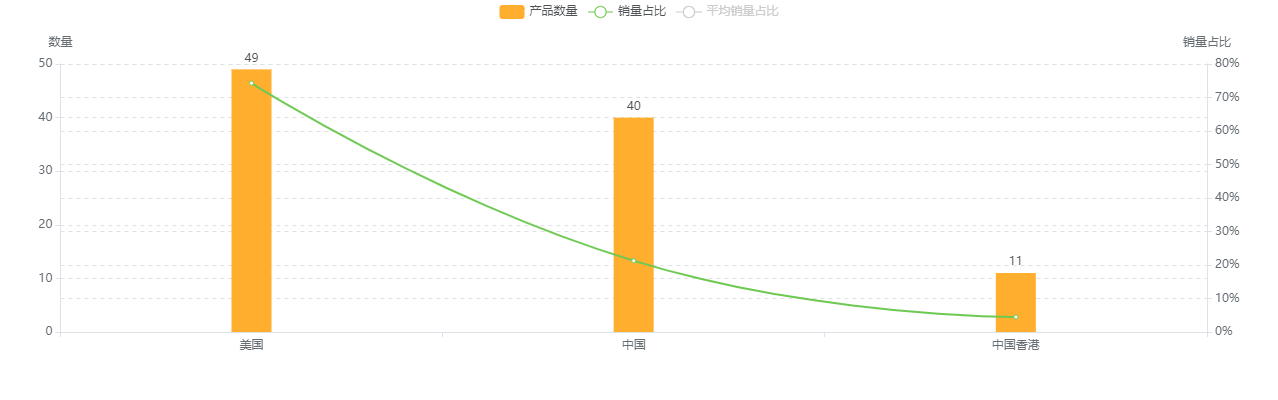

1.3卖家所属地分布

如图所示:

由图可知,产品在种类和销量上都以美国占优。

100款产品中,美国49款(月销量162789,占比74.28%);中国40款(月销量46597,占比21.26%);香港11款(月销量9768,占比4.46%)。

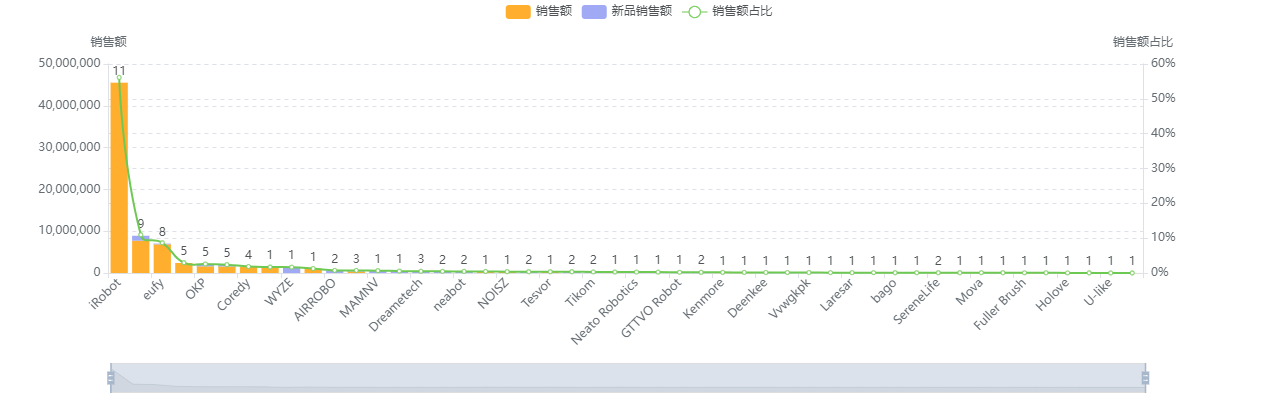

2. 品牌集中度分布

品牌集中度销量图:

品牌集中度销售额分布图:

由上图可知,品牌集中度为84.3%,市场竞争激烈,但是新品亦有机会冲击新的头部品牌。

看一下产品销售额前五名数据:第1名iRobot,卖家类型为NA/Amazon/FBA/FBM,11款产品,月销量75231,占比34.33%,月销售额45529457美元,占比56.15%;第2名Shark,卖家类型为FBM,9款产品(2款新品),月销量21876,占比9.98%,月销售额8912538美元,占比13.16%;第3名eufy,卖家类型为FBA,8款产品(1款新品),月销量26084,占比11.90%,月销售额7034927美元,占比8.68%;第4名ILIFE,卖家类型为Amazon,5款产品,月销量14931,占比6.81%,月销售额2403051美元,占比2.96%;第5名OKP,卖家类型为FBA,5款产品(3款新品),月销量14106,占比6.44%,月销售额2104893美元,占比2.60%。

四、运营成本估算

以随机抽取5款产品为例:

品牌 | 总收入(美元) | 运营成本(美元) | 运营成本占比 |

iRobot | 299.99 | 148.33 | 49.44% |

Coredy | 249.99 | 120.09 | 48.04% |

Holove | 139.98 | 70.58 | 50.42% |

Lefant | 115.99 | 52.20 | 45.00% |

eufy | 279.90 | 133.55 | 47.71% |

由表可知,该产品运营成本整体偏高。

五、结论

随着物联网技术的发展,家用智能电器应用逐步推广,智能机器人作为家用产品也正在流行。扫地机器人行业正处于幼稚期向成长期过渡阶段,市场集中度不高,增量广阔,家庭渗透率逐年上升,且有推高卖贵趋势,产品价格稳步增加。未来中高端市场将是扫地机器人行业的主战场。

建立自有品牌,寻求相关公司合作,完善产品功能是各卖家未来抓住机会的有效方法。

六、关键词推荐

robot cleaner、roomba vacuum、robotic vacuum cleaner、

robot roomba、robot mop、robot vacuum

注:以上图片和数据来自SellerSprite。